净利润现金含量是指生产经营产生的净现金流量与净利润的比率。指数越大越好,说明销售收集能力强,成本低,财务压力小。计算公式:净利润现金含量=净现金流量/净利润。

净利润现金含量按现金流量计算,净利润按权责发生制计算。当每股现金流为负时,意味着公司有大量应收账款,公司难以支付,必须依靠借款或扩股来维持支付,或者企业只有现金投入,没有资金回报。

一般来说在短期内,每股现金流和量比每股收益可以显示出从事资本支出和支付股息的能力。每股现金流量通常高于每股收益,因为公司正常经营活动产生的净现金流量还会包括一些从利润中扣除但不影响现金流出的费用调整项目,如折旧费用等。

然而每股现金流可能低于每股收益。公司每股现金流越高,公司在一个会计年度每股普通股赚取的现金流就越多。相反,意味着每股普通股赚取的现金流更少。虽然每股现金流量能比每股收益更好地显示公司的资本支出和股利支付能力,但在短期内,每股现金流量永远不能取代每股收益作为公司盈利能力的主要指标。净利润在利润表里找,现金流在现金流量表里找。此外现金流量表中的附注将根据净利润调整为经营活动产生的现金流量。

净利润现金含量主要用来衡量销售的收集能力,但这意味着标准受其他数据影响太大,在实际应用中不是重要指标,只是参考。净利润和毛利润区别是分析净利润的一种参考指标。

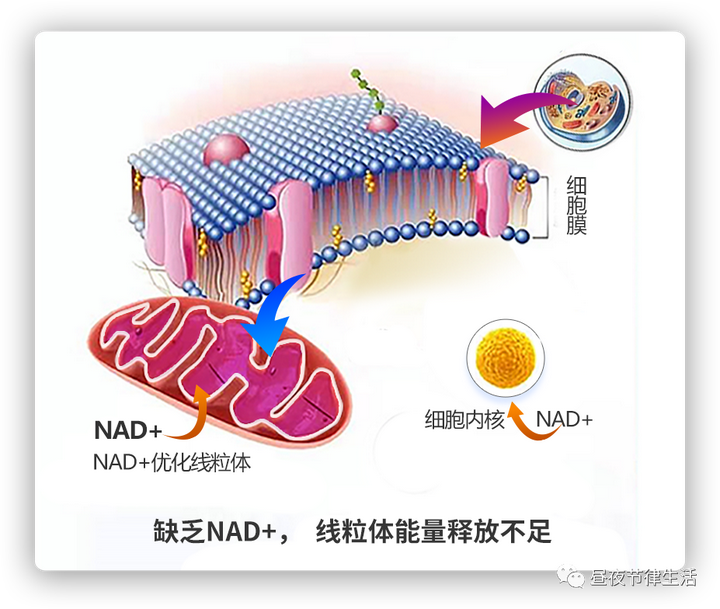

一个公司的净利润和现金收入一般不是一回事。即使你在这个企业里买东西是现金,马上付款,你卖东西也是现金,现金。一般企业很少这样经营,通常有应付款和应收款。就是有预付款和赊销。而且利润还考虑了折旧等不影响现金流的因素,所以利润和经营现金流往往是不一样的。

在考察一个企业的健康状况时,我们不仅要看它的利润,还要看它的现金流。

净利润的现金含量可以反映企业的短期财务风险,所以这个比例也称为盈余现金保证倍数,反映了现金收入在企业当期净利润中的保证程度。盈余现金保证倍数从现金流入和流出的动态角度评价企业收益质量,再次修正企业的实际收益能力,从而揭示企业潜在的资金流动风险。如果净利润的现金含量明显减少,可能说明公司销售支付速度降低,库存可能积压。反映公司产品竞争力下降,赊销方式增多,企业财务风险上升。它将利润评价模型与现金流量评价模型相结合,对企业的盈利能力进行综合评价。1、持续上升,说明企业竞争力增强,产品畅销。投资者可以查看提前收到的账目、库存等。结合资产负债表。如果提前收到的账款大幅增加,库存很低,基本可以肯定企业的经营状况处于景气状态。

2、处于较低水平,反映出企业前景看好。因为企业没有足够的现金来扩大再生产和新产品开发。

3、很低,甚至长期为负,说明企业入不敷出,尤其是资产负债率较高的企业,更是危险,随时可能造成巨大损失。

4、比率越高越稳定,对股价稳定上涨起到积极作用。选股的时候尽量选择指数大于1或者高于同行的公司。

5、行业内稳定在较高水平,则意味着企业可能是行业内的龙头公司,也可能是稳定增长的企业。这一点也可以通过检查企业的预收账款和库存来确认。如果预收账款保持一个较大的数字,就意味着企业可以长期赊账,这是一种无利息的现金资源。一般情况下,这种现象只发生在竞争力强的时候,或者产品供不应求的时候。

营业执照公示信息

营业执照公示信息