个人税收递延型养老保险:实质上是国家在政策上给予购买养老保险产品个人的税收优惠。考虑到这期间物价上涨因素,这一产品实际能起到个税“减负”作用。个人税收递延型养老保险具体是什么情况? 国家税务总局所得税司长具体解说

试点政策从个人税收递延型商业养老保险的缴费、投资收益、领取3个环节作了税收优惠规定。具体来讲:

一是个人缴费支出环节可税前扣除,直接减轻个人当期税负。纳税人购买税收递延型商业养老保险产品时,按照当期收入的一定数额作为扣除限额,比如:按月拿工资薪金的,就是按当月工资的6%和1000元孰低的办法,确定扣除限额;如果是个体工商户业主,就是按其年应税收入的6%和12000元孰低的办法,确定全年扣除限额。这样,可以直接减少当期应纳税额,减税效果立竿见影。

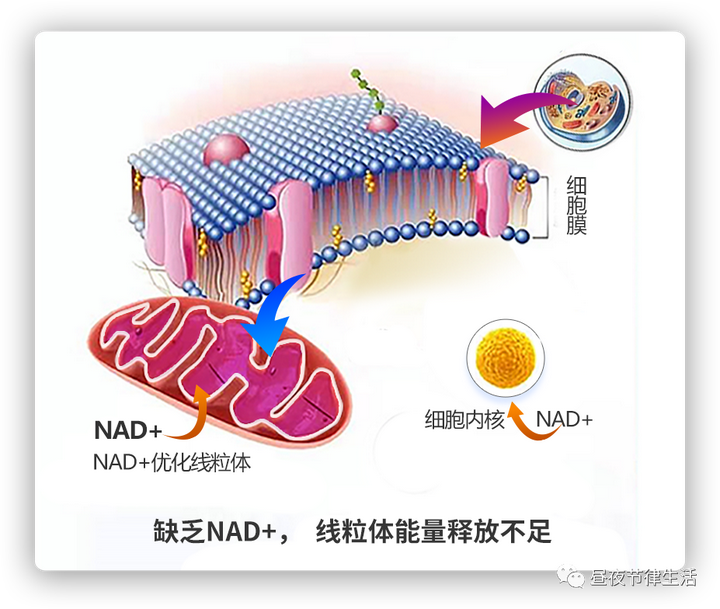

二是积累环节投资收益暂不征税,直接增加个人收益。个人商业养老保险资金账户由专业的保险公司运营,投资收益稳健,账户权益长期增值,但是这一阶段的投资收益暂不征收个人所得税,将直接增加个人商业养老保险资金账户的收益。

三是个人领取环节,可以享受减免税优惠。个人领取商业养老金收入时,其中25%的部分直接予以免税,其余75%的部分减按10%的比例税率计算个人所得税,实际税负仅为7.5%。

邓勇介绍,目前,这项政策在上海市、福建省(含厦门市)和苏州工业园区试点。个人享受递延型商业养老保险试点政策,主要有两类人员:

一是在试点地区取得工资薪金、连续性劳务报酬的个人;二是在试点地区取得生产经营所得以及承包承租经营所得的个体工商户业主、个人独资企业投资者、合伙企业自然人合伙人、承包承租经营者。

此外,试点政策还对购买递延型商业养老保险享受税收优惠所需满足的条件、保险缴费税前扣除事项的办理方式等问题进行了明确,以方便试点地区符合条件的工薪族、个体经营者等可以及时享受到税收优惠政策。

个人税收递延型养老保险利益关系:

关系之一:财政收入与保障民生

若干年来,财政收入连续远超GDP增速,使国民收入的格局发生了从量到质的变化,政府以税收和通胀两大抽水机将社会财富吸纳到国家的大池子里, 引起了一系列的社会经济问题。“国富民穷”的抱怨和“藏富于民”的呼声,终于拉开了财税体制改革的大幕。在改革的重重壁垒中,人们发现了个税递延型养老保 险是一个很好的缺口:既然财政的资金应更多地用于保障民生,那么采用更有效的延税方式推动商业养老保险的发展,显然比政府增加税收然后再注入社会保障资金 好得多。

总体来看,倾向于民众利益的财税体制改革,是个税递延型养老保险能够出台的最大推动力,这股力量的逐渐增强,终将使个税递延型养老保险梦想成真。

关系之二:商业保险与企业年金

2004年5月之后我国企业年金制度的快速发展,给寿险公司带来了前所未有的机遇和挑战。机遇是企业年金制度的推开使补充养老保险的蛋糕迅速做 大。然而,这个蛋糕并不能被保险业所独享,信托公司、商业银行、证券公司和基金公司都可以在受托人、投资人、账户管理人的争夺中和保险公司同台竞技,一争 高下。人保部管辖的信托制企业年金是有税后优惠政策的,税收优惠幅度占全国各省市并不相同,税前列支幅度占职工工资总额4%左右;而寿险公司一直销售的契 约型商业养老保险却是没有税收优惠的。

竞争之中高下立判,获得了人保部颁发的经营企业年金执照的保险公司还好,毕竟手里握着一把切蛋糕的刀子;而那些没有执照的寿险公司则只能望着企业年金的大蛋糕唏嘘兴叹,不能做企业年金业务而只能销售契约型商业团体养老保险的保险公司的处境之艰难可想而知。

个税递延型养老保险将打破的企业年金市场和商业保险市场竞争格局。个税递延型养老保险对保险而言是一个重大利好,保险公司将拥有其他金融机构无法跨进来竞争的“第二战场”,也就是说,这个战场上的 战利品是保险业所独享的,不会有其他的金融机构来分一杯羹。同时,拥有经营企业年金执照的保险公司和其他寿险公司也将在税惠方面被拉回到大致差不多的起跑 线上,一直以来,大多数寿险公司在团体养老保险市场上所面对的令人窒息的竞争态势也将发生天翻地覆的变化。

营业执照公示信息

营业执照公示信息