一、斩断忠旺“自融”之手——来自保险牌照的神秘现金

二、恒大的“自融”之路

1、来自上、下供应商的大礼

2、恒大人寿的秘密

三、结语

自8月30日中国忠旺(01333.HK)公告刊登第一则因无法出具半年报的内幕消息以来,投资中国忠旺的投资者望眼欲穿,终于在10月15日等来了一份董事长签发的第二则“内幕消息”:下属公司及其子公司已出现严重经营困难,经多方努力,已无法依靠自身力量解决当前问题。

自2020年2月疫情爆发以来,受全球产能关闭导致供应不足的影响,铝价从11000元/吨的价格涨到至2021年10月的最新报价24000元/吨,这一价格创下了铝价近十年来的新高。这期间近乎完美的单边上涨,是妥妥的大牛市行情。

而中国忠旺(01333.HK)作为全球第二大、亚洲最大的工业铝挤压产品制造商,在2020年实现总收益约人民币204亿元,净利润约人民币18.4亿元的情况下,今年不出意外的话,其总收益和利润亦应创下历史新高。

然后让所有人匪夷所思的是,在铝价呈现单边上涨行情的背景下,中国忠旺不仅没有交出一份收益和利润再创新高的答卷,反而是告诉市场:自身已出现严重经营困难,若无第三方强有利介入、则“帝国大厦”将倾这一令人大跌眼镜的“内幕”消息。

作为全球第二、亚洲最大的工业铝巨头,中国忠旺何以走到这一令人唏嘘的地步?

一、斩断忠旺“自融”之手——来自保险牌照的神秘现金

2015年,堪称教科书级别的“宝万之争”,不仅让姚振华和他控制的宝能一战成“名”——美名与恶名兼笑纳,也让资本市场见识到了拥有险资牌照的集团企业得天独厚的资金调度能力。自此,越来越多的产业资本意识到保险牌照的巨大价值,开始瞄向现金流充裕而持续的保险业。据不完全统计,2015年起传统产业资本大量涌入保险业,截止至2016年底,累计超过70家上市公司参与设立保险公司,数百家保险公司在保监会排队等待批筹——这其中便包括忠旺集团。

也许是监管机构看到了产业资本控制保险公司所带来的风险:2016年12月,证监会主席刘士余用前所未见的严厉口吻警告说:“我希望资产管理人,不当奢淫无度的土豪,不做兴风作浪的妖精,不做坑民害民的害人精,你用来路不当的钱从事杠杆收购,行为上从门口的陌生人变成野蛮人,最后变成行业的强盗,这是不可以的。这是在挑战国家金融法律法规的底线,也是挑战职业操守的底线,这是人性和商业道德的倒退和沦丧,根本不是金融创新。”话音刚落,中国高层随即开启了一轮让保险姓“保”的回归本质的监管大幕。

正是在这个大幕开启之时,也是在2016年12月,忠旺集团旗下公司入股君康人寿,同时,时任忠旺集团总裁路长青、副总裁陈岩被选举为君康人寿董事。在经过一系列股权变更后,2017年6月,忠旺集团正式控股君康人寿,被业内视为保险资本与实体经济的一次完美“联姻”。

与宝能通过“万能险”等理财型保险撬动短期资金杠杆的资本运作方式相同,刚刚控制君康人寿的忠旺集团也准备照葫芦画瓢,想依赖于理财型保险业务实现规模增长,但奈何赶上保监会的严格监管,这块业务一直开展不畅。

根据中国忠旺的上市财报显示,中国忠旺自2018年开始,其融资现金流即开始呈现呈断崖式下降。这一财报反应的数据趋势刚好契合忠旺集团意欲通过君康人寿扩大理财型保险业务规模方面的坎坷。

其后,君康人寿的偿付能力因此屡次承压,股东纠纷亦使其增资不畅,而这也成了一块让其“揪心”的痛楚。

所有的不畅的后果终于在2020年末集中爆发了,君康人寿爆出被大股东忠旺大量占用保险资金、实际偿付能力堪忧,并公告称:在未来六个月的时间里无法按照监管要求将占用资金恢复原样。随后,监管部门免去了这家保险公司的现任董事长。

掌柜被免,彻底斩断了忠旺集团的自融之手——来自具有君康人寿的神秘现金。

与依靠保险牌照进行自融而屡遭不顺的铝业巨头——中国忠旺不同,另一家来自地产业的巨无霸企业——中国恒大,则在这方面似乎顺利的多。

二、恒大的“自融”之路

1、来自上、下供应商的大礼

恒大,中国房地产业过去十年的一个缩影。

在多种时代因素的加持下,它从一个广州区域房企,膨胀为万亿债务规模的民营巨兽。这其中,与恒大关系密切的大型金融机构,尤其是其控制下的保险公司——恒大人寿,究竟发挥着怎样的作用?

而要弄清新这其中的奥妙,就不得不说介绍一下田家玉家族。

2017年,恒大地产,为了冲击A股上市,在当年密集引入了三个轮次的战略投资者,引资总额达1300亿。这个庞大的股权融资行动,也把恒大地产的估值推上了历史的新高度——4000亿,而其实际控制人许家印也于次年坐上了中国富豪榜的头把交椅。

在这次盛宴中,两次加入到许家印的引战盛宴中,累计出资总额高达70亿元的一支私募——嘉寓汽车配件威县(有限合伙),而这家私募的实际控制人田家玉正是上市公司嘉寓股份(300117)的董事长。嘉寓股价(300117)作为一家门窗幕墙类公司,除了主营业务为恒大地产的供应商角色外,还涉足了一部分光伏业务。但是让人疑惑的是,嘉寓股份2017年全年的营收也才30亿,利润1亿出头。而整个上市公司的市值,也才50亿左右。

作为上市公司的大股东,一下子拿出70亿,相当于上市公司70年的利润之和,仅仅是为了支持恒大地产的帝国梦想,而成为一个安分的财务投资者。不管从哪个角度看,都显得极其突兀与违和。

这么多钱究竟是哪来的?

这些钱,当然不可能全是自有资金。但究竟如何构成,杠杆多大,却让局外人拆解不透。仔细剖析这支私募的合伙人,会发现:一个叫黄苹的自然人,单独出资近60亿元,而她正是田家玉的夫人。除此之外,在这支私募中,并没有看到有其他外部机构的影子。

纵观恒大地产的战投队伍,类似像嘉寓股价(300117)这样与恒大地产产生业务关联的上下游合作伙伴参与战投的情况,则比比皆是,其构成了一股重要的力量。

除了嘉寓股价,出资较多的,还包括做建筑装饰和建材生意的宝鹰股份(50亿,后退出)、广田集团(50亿),做陶瓷生意的新明珠(30亿),做家装生意的顾家家居,做电气生意的万和集团,等等。

跟他们各自的主营业务规模相比,这些供应商献给许家印的大礼,无疑都显得过于慷慨了。不过,从业务往来转向股权合作,也确实让这些供应商与恒大加紧捆绑,从这家龙头房企纵贯全国的庞大业务链条中,尝到些许甜头。

嘉寓就曾公布,2018年,它从恒大旅游集团那里拿到15个亿的施工合同。2020年,又从恒大新能源汽车集团那里拿到1.27亿元的幕墙合同。恒大作为嘉寓最重大的一个客户,其业绩贡献一度占到嘉寓年收入的三分之一。

不过,这些数字跟那个流向恒大的“70亿”比起来,却又那么的微不足道。用如此巨额的投资额,去换取恒大零星的业务合同,在商业逻辑上并不能自洽。尤其是回A失败后,恒大全面爆雷,这些供应商可能面临足以拖垮自身的财务损失。

那么,一个更真实的逻辑,是怎样的?

2、恒大人寿的秘密

恒大人寿,是恒大集团于2015年底通过并购获得的一个寿险公司。从一开始,就被许家印寄予厚望,而它的亮相,一出场就堪称惊艳:在当年的亚冠决赛中,在夺冠的欢呼声中闪亮场。

自此,恒大人寿赶上了一个险企野蛮生长的末班车,开启了资产规模的急剧扩张之路。截止至目前,其总资产超过2000亿,2020年保费收入710亿元。

而在监管格局调整之际,严监管开启之前。2016年初,光大旗下拥有险资PE牌照的合源资本,密集成立了十余支私募。这些私募后来陆续接受恒大人寿增资入伙,成为恒大人寿从事另类投资的通道。观察这些私募最终的投向,却出现了不少我们所熟悉的身影。

向下层层穿透,除了投向恒大系的相关公司外,恒大人寿数百亿险资资金,还通过险资PE通道和其他私募基金的中转,流向了嘉寓、广田、宝鹰、新明珠等重要的“供应商”。这些供应商于2017年出资成为恒大战略股东。

这或许意味着,他们从恒大人寿处获得的资金,很可能最终充实到了恒大地产的股本当中。看似弯弯绕绕、混沌不明的资金流向,实则藏着清晰的关联融资脉络。(第二章摘自公众号“拆哪儿”,作者拆姐)

三、结语

同样是利用保险牌照进行自融,“忠旺”的不顺与“恒大”的一马平川虽然开局不同,但是结局却惊人的一致。

回顾忠旺和恒大或者是它们的“后续者们”,一个共同之处就是“资本迷局”,更准确的说是一种将负债转变成了资产的魔术。这个魔术通过复杂的、难以穿透的股权架构,配合眼花缭乱的影子及关联主体,再以错综复杂的资金流向,实现虚假出资或、循环注资,资本约束弱化,资产规模短期内急剧扩张,提高估值,再通过二级市场实现退出。

如此复杂的设计,的确是监管的最大挑战。只是当初98年特别国债增加银行资本金和银行、AMC改革中的共管账户似乎也是同样的逻辑,不同的只是背后的信用,很难说是一种智慧还是一种妄念。

而这,给中国的金融监管者带来了一个全新的挑战。

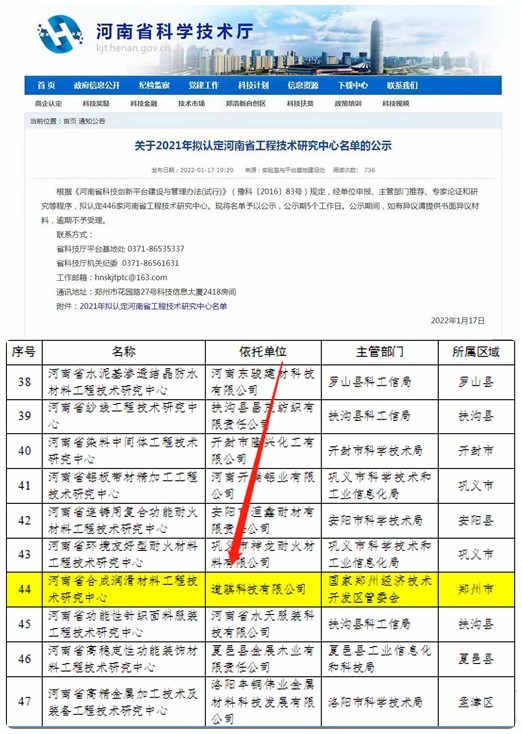

营业执照公示信息

营业执照公示信息