2021年6月21日,首批9单基础设施REITs项目成功上市,发售基金规模314亿元,受到公众投资者的广泛认可,公众投资者平均认购倍数达到15.95倍。但是,基础设施REITs在国内是一种完全创新的金融产品,很多普通投资人还对其知之甚少,认为离自己的理财投资距离尚远。事实并非如此。随着试点逐步推进、市场不断扩容,基础设施REITs将与百姓的日常理财投资密切相关,值得高度关注。

一、REITs是国际市场上一类十分成熟的金融产品

不动产投资信托基金(REITs)是通过证券化方式,将具有持续、稳定收益的不动产资产或收益,转化为流动性强、可上市交易的标准化、权益型金融产品,也称之为不动产资产的上市。

REITs于20世纪60年代在美国诞生,目前已有40多个国家推出,全球REITs市场公开交易规模约2万亿美元,是一类十分成熟的金融产品。REITs的盛行和以下几个特点关系密切。

一是强制分红的制度安排,有利于保障投资人利益。境外主要REITs市场通常规定,REITs产品必须将可分配现金流的一定比例向投资者进行分配。例如,美国要求该比例不得低于90%,如果低于90%,则无法享受相应税收优惠。根据有关机构统计,1972-2020年,美国权益型REITs平均派息收益率为7.97%,平均资本利得收益率为3.45%,REITs收益中将近七成来自于派息收益(即强制分红),仅有三成来自于交易价格波动带来的资本利得。

二是收益相对稳定,走势长期向好。REITs直接投资于收益稳定的不动产资产,强制分红保障了投资者的合理回报,并且其运营合同往往可以根据通胀情况进行适当调整,具有一定的抗通胀属性。根据有关机构统计,1972-2020年的49年间,美国权益型REITs年度平均收益率为负值的年份只有12年,且主要出现在石油危机、国际金融危机等重大经济动荡时期,危机过后REITs价格走势通常快速企稳回升。总体来看,尽管少数年份的收益率为负值,美国权益型REITs的年均收益率仍高达11.42%,REITs市场呈现长期向好的整体走势。

三是标准化、小份额的产品特点,有利于个人投资者参与。REITs将大宗不动产转化为标准化、小份额的基金产品,大幅降低了持有型不动产的投资门槛,能够让数量更多、背景更多元的个人投资者参与持有型不动产市场交易。例如,一个普通投资者恐怕很难有实力直接购买估值达10亿元甚至上百亿元的不动产,但可以通过购买REITs份额的方式参与投资,进而享受不动产投资收益。

四是流动性好,可及时交易变现。REITs在公开市场发行和交易,是一类高流动性的金融产品。高流动性既能够为REITs投资者提供便利的退出渠道,又能够在不断交易中发现资产的真实内在价值,有利于投资者以合理价格购买基金份额,获得长期稳定收益。

基于以上特点,境外REITs产品普遍受到追求稳健收益的投资者的青睐,成为了现金、股票、债券之外的第四大类资产。

二、基础设施REITs可以填补我国个人理财投资的空白

随着我国居民收入日益提高、金融产品逐步多元,普通百姓的理财投资选择日益增多,但传统金融产品风险收益特征非常显著,或收益低,或风险高,缺少一类风险适度、收益适中的金融产品。基础设施REITs的推出,较好地填补了这一市场空白,能够与大家熟知的其他金融产品形成有效互补,为个人投资者提供更多的理财投资选择。

一是和银行存款相比,银行存款是很多百姓首选的一种金融资产,截至2021年6月末,住户存款金额为100.84万亿元。银行存款安全可靠,风险很低,但收益也相对较低。根据最新存款利率表,活期存款的年利率仅为0.35%,一年期定期存款利率为1.50%;五年期定期存款利率较高,达到了4.75%,但如果提前支取,仅能按照活期存款利率计息。比较而言,基础设施REITs的风险略高,但在流动性接近(如活期存款)的情况下收益较高,在收益近似(如五年期定期存款)的前提下流动性更佳。

二是和股票相比,股票流动性强,但波动大、风险高。根据有关机构统计,全国股票投资者数量约一亿六千万,其中99%以上是自然人投资者。和专业机构投资者相比,散户投资者多缺乏炒股的基础知识与专业技能,往往追涨杀跌,收益甚微。与股票相比,基础设施REITs风险较小,流动性基本相当,但根据美国REITs市场经验,其收益的长期走势并不逊色。

三是和银行理财相比,根据《中国银行业理财市场半年报告(2021年上)》,截至2021年6月底,银行理财产品存续规模达25.80万亿元。银行理财收益相对较高,但根据有关监管要求,银行理财须打破“刚兑”,不能再保本保收益,多数银行理财产品也具有一定锁定期限,锁定期内无法顺利赎回或转让。目前三年期银行理财预期收益约为4.00-5.00%,一年期银行理财预期收益约为3.50-4.00%,期限越短,收益率越低。与银行理财相比,基础设施REITs风险可能略高,但流动性更强,收益也可能会更好一些。

四是和公募基金相比,公募基金是市场上广受欢迎的一类金融产品。基金业协会数据显示,截至2021年6月,公募基金净值合计约23.03万亿元。公募基金类别较多,投资收益差别较大,部分类别公募基金业绩波动较大。根据有关机构统计,截至2021年8月20日,货币市场类基金近5年年化回报率为2.80%,主动固收类基金为2.67-6.61%;主动权益类基金近5年年化回报率为11.68-17.17%,但波动较大,2016年、2018年的年均收益均为负值,其中部分类别负值高达20%以上。与公募基金相比,基础设施REITs流动性基本相同,但基础设施REITs的收益可望高于货币型基金、债券型基金,而风险通常小于股票型基金。

综上所述,基础设施REITs的底层资产成熟稳定,流动性较高,且具有清晰明确的强制分红安排,可以在传统主流金融资产之外为个人理财投资提供更丰富的选择,是一类具有综合优势的金融产品。

三、基础设施REITs为个人投资者资产配置提供了重要选择

一是基础设施REITs收益稳定性较强。基础设施REITs底层资产关系国计民生,大多满足的是刚性需求,其资产出租率/利用率和收入收缴情况通常高于其他类型不动产,受市场波动影响较小,能够为投资人提供持续稳定的收益。受新冠疫情影响,2020年1-4月美国权益型REITs指数平均下跌21.27%,其中酒店和度假类资产总回报率-45.8%,购物中心和零售物业总回报率-41.2%,但同期基础设施REITs的总回报率不降反升,达到8.8%。由此可见,基础设施REITs的收益来源更稳定,市场表现更稳健。

二是基础设施REITs的投资逻辑相对简捷清晰。基础设施REITs收益主要来源于底层资产的运营收入,根据资产所处区位、出租率或利用率现状、业务合同等,即可较好预测其未来持续产生现金流的能力,投资逻辑清晰。而投资股票则需要更多关注市场走势、行业前景、公司治理、财务状况等方面情况,投资者往往难以掌握所需要的大量相关信息,难以进行准确的投资判断。

三是基础设施REITs具有较强流动性。与专业机构投资者不同,个人投资者资产配置时更需要着重考虑资产的流动性,即在资金紧缺时可以迅速将资产变现,在有闲置资金时可以顺利投资。基础设施REITs可以较好满足个人投资者的这一诉求。据相关统计,截至8月20日,首批发行的9单REITs最近一个月的日均换手率在0.13-0.37%的区间内,高于香港REITs市场0.1%左右的日换手率水平,总的来看流动性较好。

四是基础设施REITs收益相对有保障。根据相关规定,基础设施REITs试点项目底层资产应相对成熟,预计净现金流分派率原则上不低于4%,且必须将90%以上的基金年度可供分配金额分配给投资者。其中,高速公路等收益权项目的年度分配中,既包括投资收益也包括投资本金,净现金流分派率可能会远高于4%这一水平;仓储、产业园等产权类项目,除了产品存续期间可获得分配收益外,还可望享受底层资产的增值收益。此外,我国经济已由高速增长转向为高质量增长,中长期利率下行的可能性较大,基础设施REITs较高稳定收益的特性将更加凸显。

五是基础设施REITs潜在市场规模巨大。经过长期投资建设,我国已在交通能源、生态环保、市政设施、仓储物流、保障住房等基础设施领域形成了大量优质资产。根据有关方面的测算,中国REITs市场的潜在规模将至少达到10万亿元。按照基础设施REITs试点的相关要求,个人投资者在发行阶段认购份额上限为REITs总份额的24%,假如按10万亿元的市场规模计算,认购总规模可以达到约2.4万亿元。此外,个人投资者还可以通过二级市场买卖持有更大规模的份额。数万亿元的市场份额,既为个人投资者提供了广阔的投资空间,也能够让普通百姓充分分享基础设施多年来的建设红利,符合创新、协调、绿色、开放、共享的新发展理念。

四、基础设施REITs知识普及尚需持续发力

中国的REITs市场刚刚起步,很多人对REITs的基本概念、政策规定、投资逻辑、风险判断等了解甚少,市场总体上处于启蒙阶段。要让个人投资者顺应资本市场发展方向、积极参与REITs投资、更好享受基础设施建设红利,相关REITs知识的普及十分迫切和重要。

《REITs:中国道路》一书,由中国REITs的众多一线参与者共同撰写,他们在REITs的政策制定、市场监管、理论研究和项目操作等方面,都是佼佼者和领跑者,具有很强的权威性。该书是第一部聚焦中国基础设施REITs实践的原创作品,是指导中国REITs实务的操作指南,书一问世就受到了热烈欢迎,在有关新书排行榜中长期位列前茅。该书详细介绍了REITs的基本知识,系统梳理了我国基础设施REITs的政策规定,对16个基础设施行业发行REITs的特点和前景进行了认真分析,特别是全面阐述了REITs的投资价值、投资途径、投资策略和投资风险等内容,对首批9单试点项目作了详尽介绍。所有这些内容,都将对个人投资者全面、深入了解中国基础设施REITs的产品特点,把握投资关键,制定投资策略,选择具体产品,起到很好的支持和帮助作用。(作者系基础设施REITs领域专家)

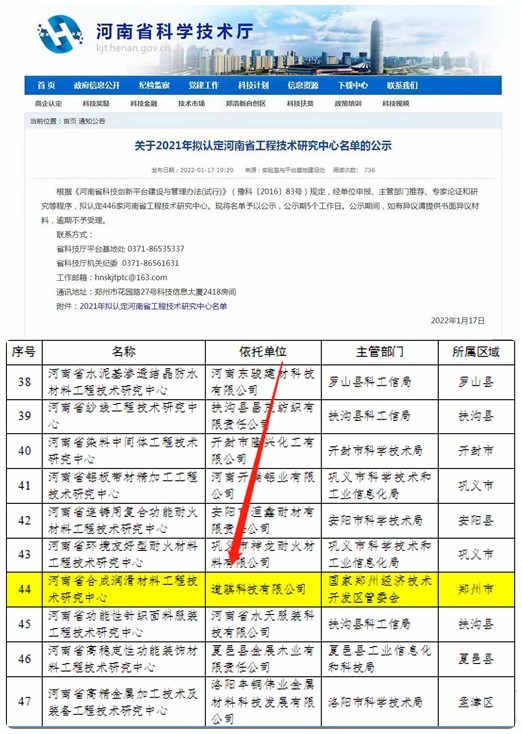

营业执照公示信息

营业执照公示信息