不少工薪族对个人所得税(下称个税)年度汇算并不陌生,有些人晒自己退税金额或补税金额。但究竟是补税人多还是退税人多,补税和退税大概平均水平是多少?

近日,《国际税收》刊登的《我国个人所得税年度汇算情况及国际比较》一文,详细公布了X省2019年个税汇算相关数据,让公众一窥个税退税补税的秘密。

退税人多、补税人少

2019年新个税法实施后,由于将工资薪金、劳动报酬等四项收入合并为综合所得,按年征税,因此符合条件的人需要办理年度汇算,一般在第二年3至6月,对上一年综合所得收入进行汇算计税,然后跟预缴个税相比,多交税可享受退税,少交了则要补税,一致的话则不存在退税和补税。

上述文章公布的X省2019年个税汇算数据显示,全省参加个人税汇算人数为1117.1万人,申报退税人数629.8万人,不退不补人数424.9万人,申报补税人数62.1万人。这分别占个税汇算总人数比重约为56%、38%、6%。

由此可见,该省个税汇算中,一半以上的人是能获得退税,补税的人很少。

但也有近四成人不用补税也不用退税。这主要是由于大部分人收入来源只有工资薪金,而且在官方精心设计的个税预扣方法尽量使得个税预缴额跟最后实际纳税额相同。

文章认为,56%退税率与美、日两国的历史经验数据较为接近。基于美国、日本历史退税率较为平稳的态势,在我国当前的个人所得税制度下,我国的退税率在国际上属于合理水平。

退税总规模大于补税

由于政策设计等原因,申报补税和申报退税不等于最终补税和退税。

上述文章称,申报退税人数629.8万人,实际退税人数581.3万人,这两者的差异是由于部分人员应退税但未按提示操作成功或基于其他原因放弃退税。

为了给纳税人减负,个人申报补税金额小于400元,国家直接予以豁免。因此,X省申报补税的人数为62.1万人,豁免补税的人数为31.8万人,实际补税的人数为30.3万人。

总体来看,个税汇算退税总规模大于补税,但人均退税金额远小于人均补税。

上述文章数据显示,X省2019年个税汇算实际退税金额约26.2亿元,补税16.3亿元;人均退税450.7元,人均补税5379.5元。

文章称,我国现行预扣预缴和汇算清缴制度有效避免了“先多预缴、再多退税”的麻烦,尽可能使大多数纳税人在预扣预缴环节就精准预缴税款,提前享受改革红利。2019年我国X省的人均退税额为450.71元,远低于美国、加拿大、澳大利亚、日本、我国香港特别行政区和我国台湾地区的人均退税额。

八成人适用3%个税税率

2019年的个税改革一大亮点就是降低中低收入者税负,比如将综合所得个税起征点提高至每月5000元,引入6项专项附加扣除实质上进一步提高起征点,扩大前三档(3%、10%、20%)税率级距范围,实质上起到降低税率效果。

文章称,实地调研结果显示,我国X省适用3%税率的纳税人占总汇算人数的85.90%,适用10%税率的占总汇算人数的11.30%,适用20%税率的占总汇算人数的1.95%。

文章认为,我国X省实际税负率在10%以下的人群占总汇算人数比例不低于97.20%。而同期美国实际税负率在10%以下的人群不高于59.4%,相比之下,我国的个人所得税制度改革更多惠及中低收入人群。

为了方便纳税人办理汇算,税务总局推出个税APP,推出包括预填申报数据服务等功能。

文章称,实地调研结果显示,我国X省的电子申报率在95%以上,且从实践效果看,税务部门对“个人所得税App”的宣传工作取得良好成效,大部分纳税人均采用App申报的方式完成了退、补税,税务信息化在个人所得税征收管理中发挥了巨大作用。

文章建议,进一步完善我国个人所得税年度汇算制度,比如加大第三方信息的采集比对力度,完善自然人税收管理相关立法和征管配套措施,强化数据安全管理和使用权限分配等。

文章的三位作者分别是国家税务总局税收科学研究所石坚、西南财经大学财政税务学院费茂清和国家税务总局海安县税务局陆进。

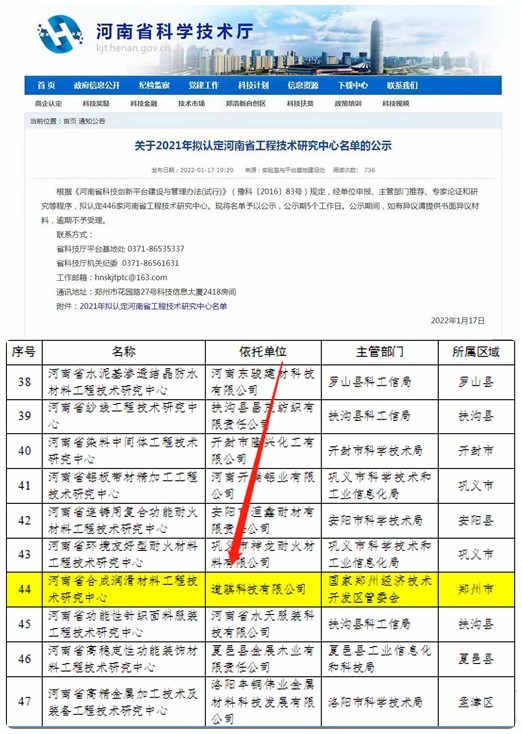

营业执照公示信息

营业执照公示信息