电动车企又纷纷开始新一轮资本布局。

6月25日,小鹏汽车在港交所发布公告称,将于6月25日至6月30日招股,6月30日或之前设定国际发售价,7月7日于联交所主板挂牌上市,股票代码为9868。同日,吉利汽车控股有限公司(下称“吉利汽车”)也发布公告称,旗下极氪智能科技控股有限公司(下称“极氪汽车”)董事会已决议为极氪智能科技可持续发展探索不同的外部融资方案。

按照全国乘联会预测,中国电动车市场今年全年销量将达到240万辆,相比2020年136万的销量,增幅近翻番。不过,今年前5月,电动车的市场渗透率仅为8.7%,智能电动汽车领域的征战还处于起步阶段。从目前来看,虽然第一阶段的淘汰赛已经告一段落,蔚来、理想汽车、小鹏等造车新势力暂时在市场上站稳脚跟,但随着小米、360、华为等科技企业加入,大众、通用等传统车企持续加码,智能电动车市场的竞争更加激烈,也更加多元化。要在未来的智能化以及电气化市场走得更远,雄厚的资金储备非常必要。小鹏汽车选择“双重上市”的模式,加速布局港股市场。有消息称,蔚来、理想汽车也几乎在同一节奏下秘交香港上市文件。

头部造车新势力加速布局资金护城河,随着资本市场对于头部企业的关注,对于二线的新势力品牌来说,无疑带来极大压力。

新势力三强加速“二次上市”

小鹏汽车因为在美国上市不满一年,不符合港股二次上市条件,所以此次港股建议上市是公司A类普通股在香港联交所的双重上市,投资者将只能购买普通股而非美国存托股。但小鹏汽车建议上市后,在香港上市的股份将与在纽交所上市的美国存托股可互相转换。

公告显示,小鹏将在全球发售8500万股A类普通股,其中包括国际发售的8075万股A类普通股和在香港公开发售的425万股A类普通股,另有15%超额配股权。此次小鹏汽车港股的发售价将不超过每股180港元,折算后相当于23.19美元。以港股发行价计算,小鹏汽车此次拟募资153亿港元~175.95亿港元。

“小鹏在那么短的时间内加速在港交所上市,并不是因为资金短缺。目前,资本市场对于电动车的投资热情,越来越往头部企业集中,而从当前来看,港股并没有一家技术相对领先的智能电动车概念企业,所以如果小鹏能够成为第一股,相对来说对于市场估值会有更好的反馈。”一位不愿具名的投行人士告诉记者。

据小鹏汽车此前发布的2021年一季度报,截至当期期末,小鹏汽车的现金储备共计人民币362亿元,此次募资完成后,小鹏汽车的现金储备将达到76亿美元。有消息称,蔚来、理想等两家企业,也正在筹备在港股实现二次上市。据公开信息,截至一季度末,蔚来汽车的现金储备达到74亿美元,理想汽车是50亿美元。

“这些暂时不差钱的企业,短期内二次募资的根本原因,是要趁市场还好的情况下,利用更充沛的资金来加固技术的护城河。”上述人士认为。从目前来看,造车新势力头部三强在交付量上都有相对不错的表现。截至目前,小鹏汽车的累计交付量突破6万辆、蔚来汽车的累计交付量已突破10万,理想汽车的累计交付量也突破了5万辆。但是,从绝对量来看,目前三家造车新势力在整个电动车市场的占比依然非常小,与传统车企相比,其线下渠道和服务网络还相对单薄,此外,由于规模较小,目前造车新势力普遍处于亏损状态,在此背景下,寻求外部融资对于未来其更加长远的发展非常必要。

根据招股书,小鹏汽车计划把此次募集资金的45%投入到丰富产品组合与智能化技术上;35%投入到提升品牌认知度,扩大销售、服务和超充网建设上;10%将用于扩大产能、升级生产设施、开发生产技术,包括在武汉和广州新建年产能10万辆的生产基地,以及对生产小鹏P7的肇庆工厂进行升级;10%将用于一般公司用途,包括运营资金等。

传统车企独立新能源业务谋求新融资

在新势力加速资金储备的同时,传统企业也在积极地为新的业务主体寻求外部融资。6月25日,吉利汽车也发布公告称,正在为旗下极氪智能科技可持续发展探索不同的外部融资方案。今年4月正式对外发布的极氪汽车是吉利汽车实现“蓝色吉利行动计划的”的关键路径之一,自发布之日,其已经瞄准了外部融资这一方向。

目前,虽然吉利汽车方面并未公布极氪汽车的融资规模,但为了全力支持新的智能电动车公司的融资计划而在内部进行战略调整,撤回了吉利汽车科创板上市的计划,该计划自2020年启动后,耗时整整一年,计划募资规模达到200亿元。

此前,吉利汽车曾想冲刺科创板汽车第一股,但有消息称,吉利汽车一直未能登陆科创板,与该企业科创属性不足有关,但吉利方面的内部人士告诉记者,吉利科创板计划推进缓慢,是因为流程上的问题。此次撤回吉利汽车在科创板上市的申请,转向全力推进极氪汽车的多元化融资计划,在上述投行人士看来,这是更清晰和精准的策略。“相比业务布局更清晰、概念属性更强的新公司来说,资本市场对于吉利汽车这样的大体量公司难有太大的计划,这不仅仅是吉利一家,现在基本上所有的传统企业都想把旗下的新能源汽车公司单独上市募资。”

近日,上汽集团副总裁祖似杰称,该公司旗下氢燃料电池系统企业捷氢科技已准备分拆上市,优先考虑科创板;高清地图企业中海庭已完成混改,今年开启社会融资;联创电子也即将进入混改阶段,为上市融资铺路。

而更早之前,奇瑞新能源汽车股份有限公司(下称“奇瑞新能源”)也经历了一波高层调整,由奇瑞汽车有限公司董事长尹同跃接替了原奇瑞新能源董事长李立忠的职位,亲自带队新能源业务。知情人士向第一财经记者透露,奇瑞新能源此次高层换防与奇瑞一直以来筹备的上市项目有关。此外,奇瑞汽车旗下奇瑞徽银与奇瑞零部件都有上市计划。

另外一位证券公司的投资人士周到(化名)告诉记者,从中长期来看,新能源在资本市场都会是不错的概念和标的,但是他认为,与造车新势力相比,传统车企的新能源项目在资本市场的估值相对会更低。原因有二:一是目前诸如奇瑞新能源这样的项目,在智能化领域的优势并不突出,也没有太多的概念长板;二是传统企业在资本运作和市场营销方面相对保守。

目前,资本市场对各大车企的估值,在一定程度上印证了上述人士的观点,虽然小鹏、理想、蔚来等三家企业的销量在车市中占比都非常低,但其市值和股价表现远远超过了包括上汽集团这样的传统大型汽车集团,并有进一步拉开差距之势。

未来鹿死谁手?

电动车在市场的渗透率不断提升,但在未来的竞争中,究竟鹿死谁手,还言之过早。与此前相比,中国品牌在新能源领域面临的竞争,一开始便是全球化,而在这一过程中,造车新势力、传统车企以及互联网公司各有长短板,并没有一家有绝对胜算的模式。从市场层面来看,随着年轻消费者成为主流,市场对于未来电动汽车的需求走向也存在不确定性。

蔚来汽车创始人李斌此前谈到,受制于规模,蔚来在生产制造成本以及线下网络的效率方面都还有很大的提升空间。他认为,BBA(宝马、奔驰、奥迪)三家豪华车品牌在中国市场的年销量已经达到80万辆左右的规模,而蔚来目前的体量依然还很小,所以作为“一年级学生”的蔚来还需加油。

对于蔚来、理想和小鹏等一梯队之外的造车新势力来说,未来的挑战会更大。6月2日,由前360副总裁、金山软件集团副总裁沈海寅创办的奇点智能新能源汽车有限公司新增两则限制消费令,限制对象即为该公司董事长沈海寅,执行标的为65.24万元和724.71万元,这意味着,在首款车迟迟未能量产的大背景下,奇点造车已深陷困境。同样,曾经名噪一时的拜腾汽车自去年停产后,至今仍未能恢复生产。

“现在新进了很多有实力的同行,竞争会越来越激烈,竞争的维度也升维了。”李斌认为,从2019年到2023年、2024年,整个智能电动车市场还是资格赛阶段,到2024年左右才可能到了一个可以下小的结论的时候,但汽车本身是一项无限游戏,没有可以结束的那天。

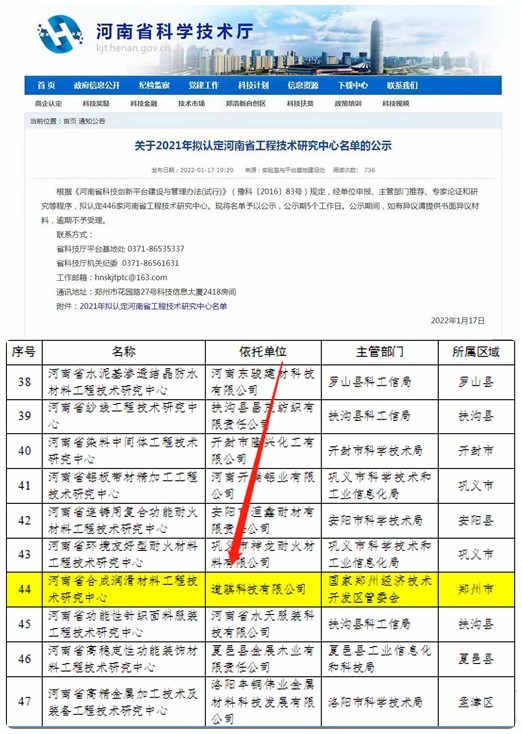

营业执照公示信息

营业执照公示信息