2021年,标志着摩根大通在华运营的一百周年。

100年前的1月4日,摩根大通的一家前身公司在上海的分行正式开门营业,对这家业务遍布全球的金融机构来说,这无疑是公司发展史上一个重要的里程碑。此后的100年里,中国的市场和商业环境发生了翻天覆地的变化。

1973年,时任大通银行主席的大卫•洛克菲勒进行了具有历史性意义的中国之行,并与中国总理周恩来进行了会面。随后,他在《纽约时报》发表了一篇文章,其中说到:“中国对外开放的广泛程度以及全世界对中国社会变革的解读和回应,必将对许多国家的未来产生深远的影响。”

后来的历史证明了大卫•洛克菲勒的先见之明。如今,中国已成为全球第二大经济体、第二大债券市场和第二大股票市场,拥有影响力遍及全球的许多大公司,在许多科技领域也走在世界前列。摩根大通一直密切地关注、支持着中国的发展。今天,作为世界领先的全能型金融服务集团,摩根大通在中国已经建立起了完整的业务平台,并通过数个法律实体提供广泛的金融产品和服务。

摩根大通中国区首席执行官梁治文将公司在中国的发展比喻成一场“马拉松”,而近三年来业务推进则进入了“加速跑”的状态。中国市场已经成为了摩根大通全球战略部署中不可分割的重要部分,这也体现在了公司对本土业务投资不断加码、积极谋求更多业务牌照等诸多举措中。梁治文称:“我们希望在庆祝植根中国的下一个百年开启之际,能够陆续实现对各大业务平台的100%控股。除了我们已经全资拥有的本地法人银行和期货公司,我们也希望在条件成熟的情况下,能够在合资证券公司和资管公司方面取得进展。” 这也足见这一国际金融巨擘对开拓中国市场的信心和长期承诺。

站在当下,中国金融开放的大幕其实也才刚刚拉起,未来国际化、金融创新、养老金改革等趋势将陆续推进,摩根大通等愿以真金白银加码中国、着眼长远的外资机构将大有可为。

穿越周期保持长青的秘诀

在过去的一百年里,摩根大通始终与中国共同成长。就在1973年大卫•洛克菲勒访华之后,大通银行成为了中国银行在美国的首家境外业务代理行。1994年,摩根大通在北京和上海设立了代表处。1996年,摩根大通作为主权借款人联席牵头发行了首笔“世纪”债券——中华人民共和国100年期1亿美元债券。

再到2007年,摩根大通设立本地法人银行,并成为了首家将本地法人银行总部设在北京的外资银行。随后,摩根大通在中国稳步发展,通过在北京、上海、深圳、成都等地的分支机构为客户提供各种广泛的金融服务。

在金融开放的大背景下,放话加码中国的机构屡见不鲜,但有能力持续砸下真金白银的却并不多。如何能够实现对一个市场的长期持续投入?摩根大通自身穿越周期的稳健经营能力至关重要。近年来,仍有部分外资银行受累于海外主场的业务不振,2008年金融危机和2011年欧债危机的重创至今仍使一些银行缓不过神来。尤其是一些早年在周期顶部扩张过于激进的外资行,至今仍面临沉重的历史遗留负担,因此难以大手笔加码中国。但是,摩根大通却凭借稳健的资产负债表和经营模式平稳渡过了这两场危机。

在《最后的胜者》一书中就提及,2006年10月,摩根大通董事长兼首席执行官杰米·戴蒙(Jamie Dimon)意识到零售银行的次级贷款业务正在急剧恶化,他随即打电话给集团证券化产品的负责人,并对他说——次级贷款顷刻间可能化为乌有。于是,公司出售了超过120亿美元的自己发行的次级抵押贷款。

2006年,因为公司的决定,摩根大通投资银行部报告利润下滑了0.1%。然而,在危机来临后的2007年底,摩根大通的资产负债表具有12.7倍杠杆率,远低于其他机构平均20-30倍的杠杆率。

2008年3月,摩根大通在政府迫切的要求下,同意以每股2美元的价格在极短的时间内收购了贝尔斯登(该交易价格最终提高到了每股10美元)。这笔交易使得摩根大通进一步稳固了作为金融行业领头羊的地位。“有些公司来到华盛顿请求帮助,另一些人来到华盛顿提供帮助。”美国联邦存款保险公司主席希拉·拜尔后来说道。

金融开放下意图实现全平台控股

从2007年中国银行业对外开放、明确鼓励外资银行进入中国设立法人银行,到2018年银行业取消外资持股比例限制,再到2020年中国金融扩大开放加速,外资机构迎来了在华发展的全新黄金期。

在金融服务业不断开放的同时,中国金融市场的国际化程度也飞跃式提升。MSCI宣布,从2018年6月开始将中国A股纳入旗舰指数,自此国际资金开始加速布局A股;同年,彭博巴克莱债券指数(BBGA)宣布将从次年4月开始将中国债市纳入。此后的2019年,摩根大通宣布将中国政府债券从2020年2月起纳入摩根大通旗舰指数,帮助国际投资者更加充分地参与中国的债券市场。这无疑是中国债券市场发展的里程碑事件,摩根大通预计在中国债券被纳入全球三大主要固定收益基准指数后,将为中国带来高达2500亿到3000亿美元的资金流入。

在这一背景下,外资机构在华展业的空间迅速扩大。在2021年摩根大通庆祝植根中国的下一个百年开启之际,公司实现了在中国业务的全面发展,包括投资和企业银行、环球企业支付、市场业务、证券服务、商业银行以及资产管理等各个领域。在2021年,摩根大通希望能够开始陆续实现对多个业务主体的全资控股,其中就包括合资本土证券公司和合资公募基金公司这两块拼图。

“我们在中国的发展目标是‘完整’(complete)而非‘面面俱到’(comprehensive)。我们对自己的要求是,尽力将客户必需的核心产品和服务完整落地。”梁治文称。

相比于部分略有“偏科”或取舍的同行,摩根大通更倾向于实现各业务条线的协调发展和共同协作。以投行和资管这两块在摩根大通全球网络资源中占据重要组成部分的业务为例,就中国市场而言,目前中国股票市值占全球的15-20%,其中外资投资占比仅是低个位数。摩根大通认为,未来中国股债市场的国际化进程必然加速。同时,集团在国际上的许多合作伙伴或客户也非常关注如何投资于中国生机勃勃的资本市场。因此,摩根大通加速布局中国,包括保持对投行和资管业务的持续投入,其实也可谓是顺势而为。

摩根大通证券(中国)有限公司已在2019年12月份获得了证监会颁发的经营许可证,并于2020年3月正式开门迎客。作为中国首批获准新设立的外资合资证券公司之一,目前公司在证券研究、投行服务及股票交易和经纪服务等业务领域都进展良好。

“我们正在稳步引入更多客户,并完成了多个投行产品的‘第一单’;经纪部门业务稳步开展;证券研究部门已经发布了300多份报告,覆盖近200家A股上市公司。我们将继续加强投入,并希望未来在各种条件成熟的情况下,最终实现将对这项业务的全资控股。”梁治文称。

在资管领域,摩根大通的公募合资公司上投摩根是一家拥有300多名员工、资管规模超过1670亿人民币的金融机构,在中国已经拥有了强大的品牌知名度、业务实力和丰富的产品系列。去年4月,摩根资管与合资伙伴初步达成了一项商业共识,将拟收购取得上投摩根100%的股权。梁治文表示:“我们希望通过全资控股,结合上投摩根的本地优势和摩根大通的全球投资专长,更好地服务中国投资者。”

除此之外,在期货方面,摩根大通的期货业务已经获得证监会核准,成为了国内第一家外资全资控股的期货公司。梁治文称,之所以向证监会提交这项申请,是因为摩根大通相信,在中国拥有一家全资的期货业务,能够帮助公司加强其在华平台,从而能够更好地协助国内外客户,通过中国的在岸交易所完成上市商品、股权和固定收益衍生品合同的清算。

当然,摩根大通也并未停下对其在华法人银行的投入。集团在2009年和2012年分别向本地法人银行增加了注册资本20亿元人民币和25亿元人民币。在全球经济和社会发展面临更大挑战的2020年,摩根大通继续向本地法人银行增资15亿元人民币。这一系列注资,充分体现了摩根大通对于中国市场的信心以及对中国长期发展战略的承诺。

值得一提的是,“全平台展业”的模式也是摩根大通在全球市场穿越周期的秘诀之一。梁治文表示,2020年受制于疫情和全球经济局势的影响,摩根大通部分与利率挂钩的业务受到了冲击。但与此同时,集团在市场、投资银行、资产管理等其它业务领域表现强劲,由于疫情导致的市场波动和企业融资需求激增,集团的业务量和盈利双双创下新高。梁治文认为,对全局风险的把控和不同业务条线之间的协同合作也在无形中加强了摩根大通集团的韧性。

机遇与挑战并存的“黄金时代”

可以说,摩根大通的中国故事与中国经济的成长、中国金融市场的不断开放紧密相关。作为中国金融市场开放的见证者和积极参与者,摩根大通在中国的稳步发展受益于中国越来越快、越来越大的开放步伐;同时,摩根大通也正在利用集团的全球平台和资源助力中国金融市场的健康发展。

经历了2020年疫情的挑战和中国经济的V型复苏,国际投资者对于中国市场的信心急速提升。中国在疫情下表现出的政府高效管理能力、完善的工业体系、完整可靠且可供给全球的供应链都是加分项。

经历风雨,中国金融开放的进程并未减速,摩根大通的中国“马拉松”也仍在继续,沿途的机遇越来越多,挑战也在所难免。

面对激烈的中国本地竞争和本土化挑战,梁治文坦言,对于一家全球性机构而言,要做到真正“接地气”并不容易,“我们在全球140多个国家和地区都有悠久的运营历史,积累了丰富的本地运营经验。尽管如此,就中国而言,无论是文化、产品设计、风控、监管,都给外资金融机构提出了本地化挑战。当然,这并不是中国独有的情况,我们必须适应每个市场独特的运营环境,并同时坚守整个集团对于我们在风控、合规和公司文化等方面的统一标准。中国的发展速度惊人,我们很难制定一个刻板的3-5年计划,关键是如何在公司业务运营的稳健和‘敏捷’(agile)之间找到一个平衡点。”

当然,中国市场不仅仅意味着竞争,更多的是机会。中国股、债市场的国际化为外资机构带来了众多投研、做市、托管等业务机遇;目前A股、港股、美国中概股的“三地投资”概念引领风潮,对这些市场和公司研究覆盖更为充分的外资机构在资产配置和投资建议方面可能更占优势;随着中国资本市场改革加速,IPO注册制下外资也将迎来更多投行业务,并继续支持中国企业有增无减的跨境上市融资需求。

未来,以衍生品为主的金融创新将是摩根大通最为关注的领域之一。这是外资的优势所在,对梁治文本人而言,利率、股票等衍生品交易也贯穿了他的早期职业生涯。他称:“谈到金融创新无可避免地要涉及到融券、期权等衍生品业务。场外衍生品创新是外资投行可以充分发挥优势的领域之一。我们很高兴看到中国监管层对此抱有审慎但开放的态度,我们也对未来更深入地参与中国的金融市场开放充满期待。”

与之并重的还有养老金改革。就国际经验看,养老第三支柱的相关资金一般会交给专业机构进行运营,这也是不少国际资管机构的立身之本。尽管挑战重重,但若未来中国养老金改革能够提速,这无疑也是外资资管巨头的福音。

2020年是浦东开发开放30周年,也是上海国际金融中心建设的决胜年,浦东在中国金融开放进程中起着至关重要的作用。摩根大通旗下的合资证券公司已经正式落户陆家嘴上海中心大厦,摩根大通集团在上海的所有员工也将陆续迁入这座中国第一高楼。2021年,迎来在华经营百年的摩根大通将在浦东这一改革开放的地标上正式开启中国故事的新篇章。

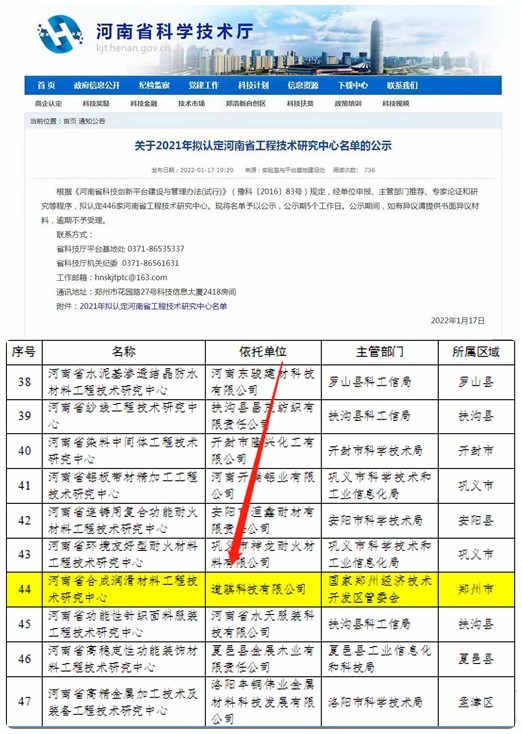

营业执照公示信息

营业执照公示信息