美东时间3月19日,知乎向美国证券交易委员会(SEC)更新F-1招股书文件,确定发行价格区间为每股ADS(美国存托证券)9.5 - 11.5美元,公开发行5500万股ADS(行使超额配股权前),并同步进行私募配售(CPP),最高融资金额超过10亿美元。融资将主要用于产品服务开发、用户增长、技术研发以及潜在战略投资和收购。

知乎于3月5日提交了IPO申请,计划在纽约证券交易所挂牌上市,股票代码为“ZH”,由瑞信、高盛、摩根大通担任主承销商。

更新后的招股书显示,知乎此次公开发行ADS还将同步进行私募配售,阿里巴巴、京东、腾讯、Lilith Games均参与此次私募配售,合计认购2.5亿美元等值股份。顶级科技公司的引入,除展示出资本市场对知乎的认可外,更显露出中国科技巨头对知乎未来内容价值和商业价值的信心。

招股书披露,知乎计划将此次募集所得款项用于产品和服务开发、营销和用户的增长、研究与开发技术,以及一般公司用途,包括潜在的战略投资和收购。

知乎成立于2010年,是中国最大的问答式在线社区,也是中国前五大综合在线内容社区之一,被认为是最具有特点和稀缺性的标的。

知乎内容主要包括UGC及PUGC,覆盖问答、文章、专栏、视频、直播、想法及圈子等产品功能。招股书显示,截至2020年12月31日,知乎累计拥有4310万内容创作者,已贡献3.53亿条内容,其中包括3.15亿个问答。

高质量内容使得知乎以低成本迅速扩展用户群体,同时保持较高的用户参与度和忠诚度。2020年第四季度知乎平均月活用户数达7570万,同比增长33%。

在商业层面,知乎也展现出巨大的增长前景。2020年知乎总营收为13.52亿,相比2019年营收6.71亿,同比增长101.7%。目前,知乎以线上广告、付费会员、商业内容解决方案以及其他服务(在线教育、电商)为主要变现途径,还将不断探索并推出新的服务模式。

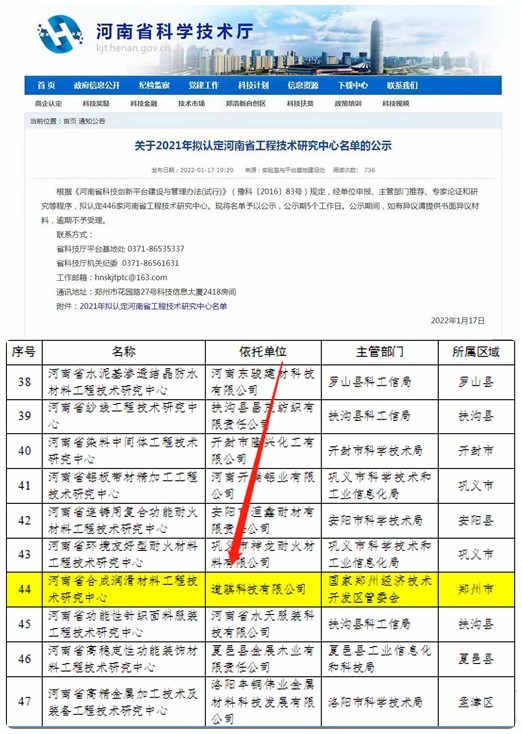

营业执照公示信息

营业执照公示信息